34年ぶり株高の主役「半導体」の勢いはどこまで?|アセットアロケーションの重要性も解説

![]()

2024年2月22日に生じた日経平均株価における史上最高値更新の立役者は、半導体株の急騰です。

半導体製造装置のSCREENホールディングス株などは2月に入って失速の兆しを見せていますが、世界における高性能半導体の市場全体で見れば、その勢いは止まりそうにありません。また、東京証券取引所に上場する主要な半導体関連銘柄で構成される日経半導体株価指数にも、2023年末から日経平均を約9ポイントも上回る勢いがあります。

この記事では、最近の半導体株や半導体市場の動向を確認したうえで、アセットアロケーションの重要性とメリットなどを解説します。

長期的な資産形成に向けて自分に合う資産選びをする方は、ぜひ記事を参考にしてください。

INDEX

34年ぶり株高の主役は「半導体株」

![]()

冒頭でも触れたとおり、2024年2月22日に日経平均株価が34年ぶりの史上最高値を更新しました。その原動力として注目されているのが、「半導体株」の上昇です。

ここではまず、半導体株が日経平均の値上がりを後押ししたとされる理由と、半導体株そのものが高騰している要因、半導体市場における今後の展望などを見ていきましょう。

日経平均の史上最高値更新と半導体株の関係

![]()

引用元:半導体株の勢いどこまで? 日経平均史上最高値 株価急上昇の裏に不安も(IG証券)

まず、日経平均株価の史上最高値更新は、半導体製造装置を手掛ける「SCREENホールディングス」や「東京エレクトロン」、半導体試験装置の「アドバンテスト」といった半導体銘柄が急騰した影響を大きく受けています。

例えば、SCREENホールディングスの株価は、2023年に2.82倍、2024年の年初来騰落率では67%のアップという大躍進です。また、東京エレクトロンも、2023年の段階で95%の上昇、2024年の年初来騰落率ではさらに45%のアップとなっています。

日経平均株価の2024年の年初来騰落率は、2022年2月22日の終値段階で17%の上昇となりますから、ここまでの数字を相対的に見ると、先述の半導体株の高騰における影響はかなり大きいと考えてよいでしょう。

半導体株が高騰している要因

半導体株の高騰は、世界的な生成AIブームの影響を受けたものです。具体的には、生成AI市場の活況により、AIサービスの開発などで使われるハイスペックな半導体への注目・需要が高まったことによるものとなります。

こうした背景から、例えば高性能半導体の設計を得意とする米国企業「NVDA」の株価は、2024年に3.4倍も上昇することになりました。

AI市場の活況は、米国だけでなく日本の半導体企業にも強い追い風をもたらしています。

半導体株・市場の好調は今後も続く?

半導体株についての今後の成長に関する見解は、様々な意見があります。

最近では、半導体株の過熱感を疑問視する声も増えてきました。

例えば、画像処理半導体における世界トップのNVDAと日本の東京エレクトロンの業績を比べると、そこには大きな開きがあります。こうした背景から、最近では日本における半導体銘柄の株価高騰に対して「さすがに行き過ぎである」といった厳しい声も増えてきています。

また、AIブームによって半導体への需要が拡大し続けても、半導体を製造する企業側では一朝一夕で生産ラインを増やせるわけでもありません。需要の急拡大に対して供給が追いつかず、製造企業の業績アップにつながらなくなれば、AI投資自体にブレーキがかかり半導体市場の成長に停滞が生じる可能性もあるという見立てもあります。

なお、いまは、世界的に経済などの見通しが立ちにくいVUCAの時代でもあります。例えば、世界経済や情勢に大きな変化が生じた場合、半導体市場に活況が続くなかでも、株価が乱高下する可能性があるかもしれま

VUCAとは、ビジネスや社会が不安定で予測困難、情報が不確実で複雑、意味があいまいな状況を指します。つまり、未来が読めない状態で、問題の原因や解決策が明確ではない状態を表しています。

中長期的な資産形成と「アセットアロケーション」の視点

![]()

ここ数年で一気に高騰した半導体の市場は、短期間で一気に利益を獲得したい方にとってとても魅力的に映るかもしれません。ただ、株価が乱高下する市場や企業に投資をすることには、ハイリスク・ハイリターンの側面があります。

そこで例えば、長期的な資産形成を目指す場合、リスク分散につながるアセットアロケーションの視点で投資資産を選ぶことも大切です。

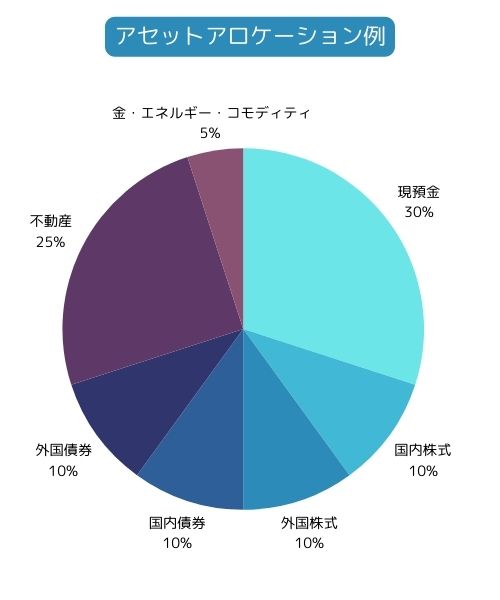

アセットアロケーションとは

アセットは英語でassetと書き、「資産」を意味する言葉です。アロケーションは英語でallocationと書き、「配分」を意味する用語になります。これらの言葉を合わせたアセットアロケーションは、自分の運用資産を「どのような商品(資産)に、どのくらいの割合で配分するか?」を決める概念です。

ここでいう資産とは、以下のような商品グループを指します。

- 現預金

- 国内株式

- 外国株式

- 国内債券

- 外国債券

- 不動産

- 金・エネルギー・コモディティ など

一方で、金融商品(具体的な投資先)そのものを組み合わせたものを、ポートフォリオと呼びます。

アセットアロケーションの特徴とメリット

アセットアロケーションにおける最大の特徴は、相関関係を見てリスク分散できることです。

例えば、「日本国債と日本株式」や「ドル円相場と新興国の株式」は、数字が連動することがほとんどありません。アセットアロケーションの考え方を重視した場合、こうした相関関係を理解したうえで投資先を選ぶことで、1つの市場が急速に縮小しても自分の資産全体への影響は最小限におさえられる利点があります。

リスク分散は完全なリスク回避ではありません。全ての資産が同時にマーケットの動きに従うこともあり得るため、リスク管理と損失の最小化にも注意が必要です。

アセットアロケーションの注意点

投資対象となる資産には、「片方が上がったときに、もう一方が下がる」という逆相関のパターンもあります。そのため、例えば円からの投資でアセットアロケーションを考える際には、円ベースでの相関が低い資産同士を組み合わせることも大切です。

また、例えば日本の株式と国債は逆相関が成り立つのですが、両者の値動き幅には大きな違いがあります。それはつまり、逆相関の関係性でもリスク量に大きな開きがあることを意味します。

したがって、リスク分散の目的でアセットアロケーションを考えるときには、資産同士の相関関係だけでなく、「値動きが小さい資産は「多く」、値動きが大きい資産は「少なく」」のような組み合わせを考えることも大切です。

逆相関の関係性においても、リスクの幅に大きな開きがあるため、円ベースでの相関が低いまたは高い資産同士を組み合わせることが重要です。

アセットアロケーションで注目される「不動産投資」

![]()

長期的な資産形成をするうえでおすすめとなるのが、アセットアロケーションに「不動産投資」を組み込むことです。不動産投資は以下の特徴から、リスクが低い投資資産として注目されています。

- 不動産は現物資産である

- 入居者からの賃料で、長期的かつ安定的な運用ができる

- インフレに強い

- 家賃は株式などとの連動性が低い など

不動産の場合、半導体株のように短期間で大きな利益は見込めませんが、長期的な資産形成をするうえではアセットアロケーションに組み込んでおくと良い資産の種類といえるでしょう。

長期間にわたって資産を形成し、リスクを分散させるためには、不動産を投資ポートフォリオの一部として保有することが賢明です。

「34年ぶり株高の主役「半導体」の勢いはどこまで?」まとめ

![]()

今回は、日経平均株価における史上最高値の原動力になった半導体株の状況に触れたうえで、投資資産を選ぶ際に重要となるアセットアロケーションの概要を解説しました。

半導体株は「短期間で多くの利益を獲得できる」という意味では魅力的ですが、中長期的に見ればハイリスク・ハイリターンです。これから老後などに向けて長期的な資産形成を目指す場合、アセットアロケーションの考え方に基づく組み合わせでリスク分散をすることも検討してみてください。

マネクラではお客様のお金に関する相談に無料で対応しております。

実績あるFPがしっかりとヒアリングさせていただき、お客様にあったプランニングをさせていただきます。是非お気軽にお問い合わせください。

不動産投資の法人化で節税対策!メリット・デメリット、手続き方法を徹底解説

不動産投資の法人化で節税対策!メリット・デメリット、手続き方法を徹底解説 【2025年版】節税×不動産投資の成功戦略!プロが教える減税テクニック

【2025年版】節税×不動産投資の成功戦略!プロが教える減税テクニック 個人事業主におすすめの節税対策5選|各種制度を利用する効果・メリットも詳しく解説

個人事業主におすすめの節税対策5選|各種制度を利用する効果・メリットも詳しく解説 副業サラリーマンが個人事業主になる|期待できる節税効果や手続きのポイントを解説

副業サラリーマンが個人事業主になる|期待できる節税効果や手続きのポイントを解説 相続税をおさえる4つの対策|土地住宅などの不動産がある場合のおすすめ方法も紹介

相続税をおさえる4つの対策|土地住宅などの不動産がある場合のおすすめ方法も紹介