新しいNISAはどう変わる?新NISAのメリットデメリットと合わせて解説!

INDEX

NISAとは

NISAは、個人が投資によって得た所得について、一定の条件のもとで課税を免除する制度です。もともとはイギリスのISA(Individual Savings Account)制度を参考に、日本の金融庁が導入を進めたもので、投資の普及や国民資産の増加を目指す政策の一つとして位置づけられています。

岸田首相の「貯蓄から投資へ」という合言葉で、より深くの国民に広げていくために、2024年から制度が新しくなります。現在のNISA制度に触れながら何がどう変わるのか、新NISA制度を中心に解説していきます。

NISAの種類

NISAは複数の種類があります。ただでさえ複雑な制度なのですが、2024年に新制度に変わるので、以前からNISAを利用されている方は混乱しやすいでしょう。頭を整理する為にまずは現行のNISA制度を簡単におさらいしましょう。

2023年までのNISA制度

2023年までのNISA制度は一般NISA、つみたてNISA、ジュニアNISAの3種類ありました。ジュニアNISAに関しては2023年で完全に終了しますが、一般NISAとつみたてNISAは形を変えて新制度に組み込まれていきます。

一般NISA

投資額が年間120万円までを上限に、投資で得られた収益が5年間非課税になる制度です。通常なら、上場株式や株式投資信託、ETF(上場投資信託)、REIT(不動産投資信託)などの売却益や配当金、分配金には20.315%の税金がかかりますが、一般NISAの場合、年間120万円までの投資額から得られた売却益や配当金、分配金が、購入した年から数えて最長5年間、非課税になります。

つみたてNISA

つみたてNISAの特徴は、長期間に少額投資を行うことを基本としています。投資対象となる金融商品は金融庁に届け出のあった株式投資信託とETF(上場投資信託)です。

非課税となる投資の枠は年間40万円までで、この枠内で積み立て投資を行った収益が最長20年間非課税となります。つまり、トータルの投資総額で最大800万円の投資元本から得られる収益が非課税になります。

ジュニアNISA

未成年者(20歳未満)のための制度で、こちらも年間の投資額は80万円までとなっています。未成年者が自身で運用することが可能で、収益は非課税となります。

2023年までのNISAまとめ

画像引用元:NISAとは?(金融庁)

2024年からのNISA制度

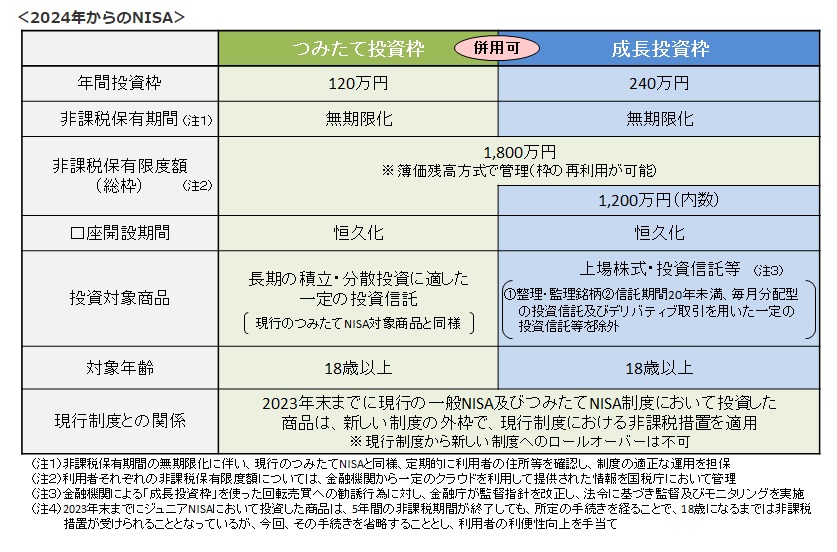

2024年から始まる新NISAは1つにまとまりました。1つのNISAの中に従来の「つみたてNISA」と「一般NISA」がまとまったイメージで、ジュニアNISAは廃止されました。

新NISAでは「つみたて投資枠」と「成長投資枠」の利用枠から成り立っていて、併用が可能です。前者がつみたてNISA、後者が一般NISAと同じ様な制度となっていますが、非課税保有期間や年間投資枠等がそれぞれパワーアップされました。

2024年からのNISA

画像引用元:NISAとは?(金融庁)

2024年から始まる新NISAのメリット

ここではNISAの最強メリットである非課税制度などの基礎的なメリットではなく、2024年から新NISA制度の変わる事によるメリットについて説明します。

投資可能期間の恒久化

現行の一般NISAでは非課税の保有期間が5年、つみたてNISAでは20年でしたが、新NISA制度の導入により、運用益に税金がかかる期限は無くなりました。この結果、運用期間がどれだけ長くなっても税金は掛かりません。運用益が大きくなればなるほど、この約20%の税金が掛からない恩恵は一層大きくなります。

年投資可能枠の拡大

新NISA制度により、投資枠は大幅に拡大しました。以前のNISAでは、つみたてNISAの年間上限が40万円で、一般NISAの年間上限が120万円であり、これらの制度を併用することは許可されていませんでした。しかし、新NISAでは「つみたて投資枠」として年間120万円、「成長投資枠」として年間240万円を提供し、これら二つの枠組みを合わせて最大360万円まで投資可能となっています。そのため、投資の幅が広がり、より自由な資産形成が可能となりました。

非課税保有限度額の拡大

2024年からの新しいNISAでは、非課税で保有できる金額が大幅に増えます。現行の一般NISAでは、非課税で運用できる金額は最大で600万円、つみたてNISAでは最大で800万円までとなっています。しかし、新NISAでは最大で1,800万円(うち成長投資枠が1,200万円)までの非課税保有が可能です。

まっさん先生

例えば年間投資枠限度の360万円を5年間投資することで、非課税保有限度額の上限である1800万円に達することができます。

2024年から始まる新NISAのデメリット

新NISAには、投資枠の拡大や投資期間の恒久化といったメリットが注目されていますが、逆にいくつかのデメリットも存在します。以下に主なデメリットを紹介しますので是非ご覧ください。

商品選びが甘くなる可能性

新NISAの制度改正により、投資期間や非課税保有期間の制限が無くなり、投資対象の選定が甘くなる可能性があります。これまでの現行NISAでは投資可能な期間や非課税保有期間が定められており、その範囲内で利益を出す商品を慎重に選択する必要がありました。

しかし、新NISAでは年間投資額が360万円、非課税保有限度額が1,800万円と大幅に拡大され、売却すると投資枠が復活するため、商品選びが甘くなる可能性が指摘されています。投資対象の選定に慎重さが欠ければ、損失が生じる可能性が高まると言えるでしょう。

短期的運用される可能性

短期間で利益を追求する短期売買が行われる可能性がデメリットとして考えられます。これまでの現行NISAでは、売却しても非課税投資枠は戻らなかったため、売買の判断は慎重に行われていました。

しかし、新NISAでは非課税枠の再利用が認められ、年間投資枠に余力があれば、あまり気にせずに短期売買を行うことも考えられるでしょう。株価が下がったら買い、上がったら売るような短期間の売買が非課税で行えてしまいます。あくまでも長期目線での資産運用という認識をしっかりと持ってNISAを利用することをオススメします。

新しいNISAメリットデメリットまとめ

NISAは、投資による所得に対する非課税制度であり、2023年までは一般NISA、つみたてNISA、ジュニアNISAなどがあります。この制度の利用により、非課税での資産運用が可能となりますが、投資のリスクや非課税期間の終了後の取扱い等、注意点も存在します。そして2024年からは新しいNISAになります。何がどう変わったのか、新NISAのメリットとデメリットはどんなものがあるのか、しっかりと理解した上でNISAを利用しましょう。

マネクラではお客様のお金に関する相談に無料で対応しております。

実績あるFPがしっかりとヒアリングさせていただき、お客様にあったプランニングをさせていただきます。是非お気軽にお問い合わせください。

不動産投資の法人化で節税対策!メリット・デメリット、手続き方法を徹底解説

不動産投資の法人化で節税対策!メリット・デメリット、手続き方法を徹底解説 【2025年版】節税×不動産投資の成功戦略!プロが教える減税テクニック

【2025年版】節税×不動産投資の成功戦略!プロが教える減税テクニック 個人事業主におすすめの節税対策5選|各種制度を利用する効果・メリットも詳しく解説

個人事業主におすすめの節税対策5選|各種制度を利用する効果・メリットも詳しく解説 副業サラリーマンが個人事業主になる|期待できる節税効果や手続きのポイントを解説

副業サラリーマンが個人事業主になる|期待できる節税効果や手続きのポイントを解説 相続税をおさえる4つの対策|土地住宅などの不動産がある場合のおすすめ方法も紹介

相続税をおさえる4つの対策|土地住宅などの不動産がある場合のおすすめ方法も紹介