【2024年】お金に関する6つの新制度・主要トピック|個人の家計や収入への影響ポイントも解説

2024年は、お金に関するトピックや制度改正がとても多い年です。

一方で近年は、物価高騰などの影響で多くの家庭で家計が厳しい状況が続いています。こうした時代に家計を上手にやりくりし、将来のために資産形成をしていくうえでは、お金に関する最新トピックに関心を持ち、自分に関係する制度を賢く利用することも大切です。

今回は、2024年のお金に関する新制度と主要トピックの概要を6つ紹介します。少しでも効率よくお金を使いたい・貯めたいという方は、ぜひ記事内容を参考にしてください。

INDEX

新紙幣の発行

引用元:日本経済新聞

2024年7月3日から20年ぶりに新しい日本銀行券(新紙幣)が発行されます。現在の旧紙幣から新紙幣に切り替わると、お札に印刷されている肖像画の人物も以下のように変わります。

| 旧紙幣 | 紙紙幣 | |

|---|---|---|

| 1万円札 | 福沢諭吉 | 渋沢栄一 |

| 5千円札 | 樋口一葉 | 津田梅子 |

| 千円札 | 野口英世 | 北里柴三郎 |

旧紙幣は、2024年7月3日に新紙幣が発行されたあとも引き続き使用可能です。

新紙幣発行からある程度の年数が経つと、旧紙幣に対応できない自動販売機や券売機などが増える可能性もあります。自宅にたくさんの現金がある場合は、注意したほうがよいでしょう。

定額減税

定額減税とは、令和6年度の税制改正にともない2024年6月から始まる期間限定の特別控除のことです。

定額減税の対象者

以下に該当した人が、定額減税の控除対象になります。

- 日本に居住する人

日本国内に住所を持つ個人もしくは、現在まで引き続き1年以上の居所を持つ個人。 - 合計所得額が1,805万円以下

個人住民税は令和5年分、所得税は令和6年分の合計所得金額をもとに定額減税の対象かどうかを判定する。給与収入だけの場合、年収2,000万円以下。特別障害者や子どもなどがいる人で所得金額調整控除の適用を受ける場合は、2,015万円以下。

定額減税の減税額

令和6年分の所得税に対しては、以下の人たちに対して「1人3万円」が減税となります。

- 本人

- 同一生計配偶者

- 扶養親族

これに対して令和6年分の個人住民税(所得割)では、上記の①~③に加えて控除対象配偶者を除く同一生計配偶者に対して「1人1万円」が減税となります。

具体的な減税方法や基準の詳細などは、国税庁の定額減税 特設サイトを確認してください。

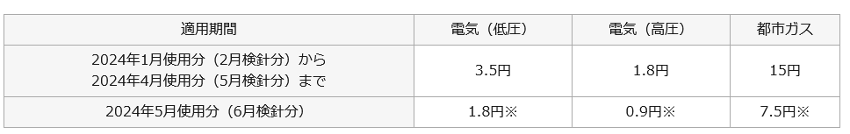

激変緩和対策の補助率縮小

激変緩和対策の補助率縮小は、一般家庭の家計に大きな影響を与えるトピックです。

経済産業省では、エネルギー価格の高騰によって厳しい状況にある企業や家庭の経済負担を軽くするために、ガスおよび電気事業者から申請があった場合に、使用量に応じた値引きの措置を講じていました。

ですが、この措置による値引きは2024年5月使用分(6月請求分)で終わり、6月使用分(7月請求分)からは激変緩和の幅が徐々に縮小されることになります。

激変緩和対策の縮小で変わる補助率

経済産業省のサイトでは、沖縄電力株式会社を除く企業の電気料金および都市ガス料金の算定に用いる使用量あたりの単価について、以下のように変更するとしています。

引用:経済産業省

今後の対応内容は、各電力会社やガス会社のサイトでも公開中です。ご自身の契約会社の情報をチェックしてみましょう。

賃上げ促進税制

賃上げ促進税制は、賃金アップに取り組む企業や個人事業主を応援するための制度です。「中小企業向け」と「大・中堅企業向け」の2種類があります。

中小企業向けの場合、確定申告で青色申告書を提出する中小企業者などが一定要件をクリアしたうえで前年度より従業員給与などの支給額を増やした場合、その増加額の一部を税額控除できるという内容です。

税額控除ができる割合も、「中小企業向け」と「大・中堅企業向け」では以下のように異なります。

- 大・中堅企業:全雇用者の給与等支給額の増加額の最大35%

- 中小企業:全雇用者の給与等支給額の増加額の最大45%

賃上げ促進税制では、「賃上げ」を必須要件としています。また、「教育訓練費の増額」と「子育てとの両立・女性活躍支援」に力を入れると、さらに多くの税額控除が可能となるシステムです。

なお、賃上げ促進税制は、企業経営者や個人事業主向けの制度であるため、企業などで働く労働者の皆さんが自分で申請などをするものではありません。ですが、勤務先の経営者などが賃上げ促進税制の活用に向けた施策を講じる場合、働く人には以下のような間接的メリットが生まれやすくなるでしょう。

- 賃金が上がる

- 教育訓練の対象者が増える

- 教育内容が充実する

- 仕事と子育ての両立がしやすくなる など

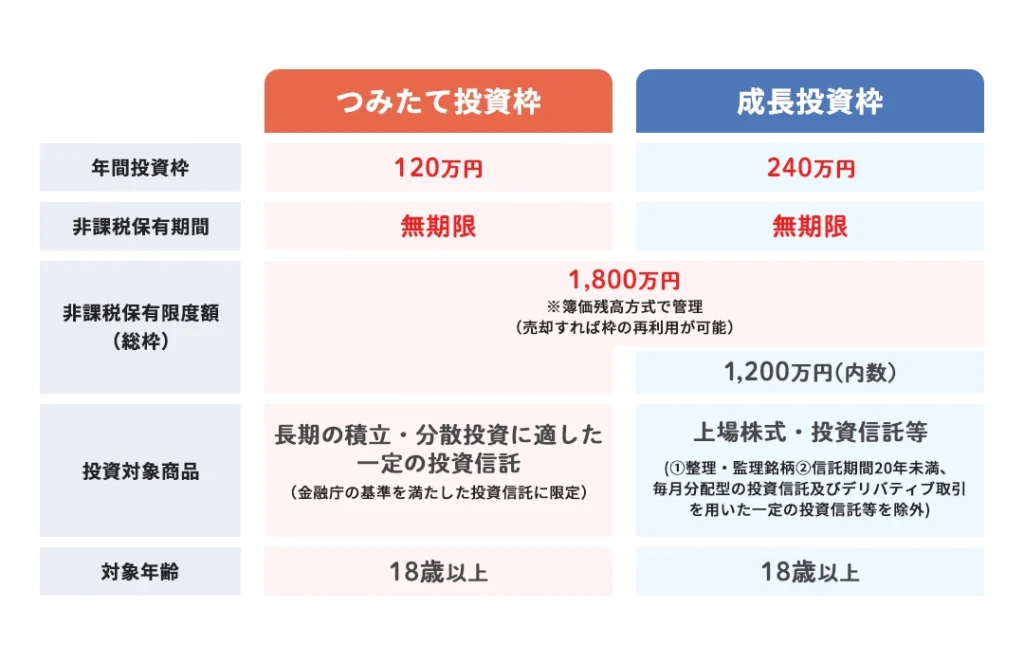

新NISA(少額投資非課税制度)

資産形成の新しい仕組みとして注目されているのが、2024年1月から始まった新NISAです。NISA自体は2014年1月から存在していたのですが、今回は政府が打ち出す新しい資本主義の柱の一つとして、制度の抜本的拡充と恒久化が行われた形になります。

新NISAの概要

引用元:政府広報オンライン

新NISAは、投資から得た利益が非課税になる制度です。通常は、投資信託や株式で得た利益は、所得税・住民税の課税対象になるのですが、そこであらかじめ開設しておいたNISA口座から投資を行うと、一定購入分について配当・譲渡益・分配金が非課税になります。

以下2つの枠を一つの口座で管理できるようになったことも、新NISAの大きな特徴です。

- つみたて投資枠(年間120万円)

- 成長投資枠(年間240万円)

つみたて投資枠は、長期・分散・積立に適した投資信託を積立投資で買えるものです。資産形成を長期的に行うために、毎月コツコツ積み立てたい方におすすめの枠になります。

なお、新NISAの場合、非課税保有期間や口座開設機関に制限はなく、非課税保有限度額(総枠1,800万円)の範囲内であれば何度でも新しく投資を行うことが可能です。

子どもの教育資金や老後資金を形成するために、新NISAを活用してもよいでしょう。

高校授業料の無償化(東京・大阪)

大阪府と東京都では、全国に先駆けて2024年度より私立高校における授業料の無償化制度を導入することになりました。この制度は、大阪・東京がそれぞれ独自に行うものとなるため、具体的な仕組みや内容も地域によって異なります。大まかな方向性は、以下のとおりです。

- 大阪:保護者負担ゼロの「完全無償化」

- 東京:平均授業料相当額を上限に補助を行う「実質無償化」

詳細は、大阪府と東京都がそれぞれ出している情報を確認しましょう。

お金に関する6つの新制度のまとめ

今回は、2024年における6つのお金トピックを詳しく解説しました。

- 新紙幣の発行

- 定額減税

- 激変緩和対策の補助率縮小

- 賃上げ促進税制

- 新NISA(少額投資非課税制度)

- 高校授業料の無償化(東京・大阪)

「定額減税」「激変緩和対策の補助率縮小」「賃上げ促進税制」は、一般の皆さんの家計や収入への影響度が大きい制度です。また、東京・大阪で暮らす人の場合、いわゆる高校授業料の無償化の制度を活用することで、教育資金の負担が減らせる可能性もあります。

気になる制度がありましたら、国や自治体などの情報をチェックしてみてください。

マネクラではお客様のお金に関する相談に無料で対応しております。マネクラFPがしっかりとヒアリングさせていただき、お客様にあったプランニングをさせていただきます。是非お気軽にお問い合わせください。

不動産投資の法人化で節税対策!メリット・デメリット、手続き方法を徹底解説

不動産投資の法人化で節税対策!メリット・デメリット、手続き方法を徹底解説 【2025年版】節税×不動産投資の成功戦略!プロが教える減税テクニック

【2025年版】節税×不動産投資の成功戦略!プロが教える減税テクニック 個人事業主におすすめの節税対策5選|各種制度を利用する効果・メリットも詳しく解説

個人事業主におすすめの節税対策5選|各種制度を利用する効果・メリットも詳しく解説 副業サラリーマンが個人事業主になる|期待できる節税効果や手続きのポイントを解説

副業サラリーマンが個人事業主になる|期待できる節税効果や手続きのポイントを解説 相続税をおさえる4つの対策|土地住宅などの不動産がある場合のおすすめ方法も紹介

相続税をおさえる4つの対策|土地住宅などの不動産がある場合のおすすめ方法も紹介