【20代・30代向け】長期投資とは?|株主優待で長期投資のモチベーションを維持する方法も解説

20~30代の場合、経済的余裕があまりなく自分の周囲に投資をしている人がいないなどの理由から、「資産運用の開始はまだ先で大丈夫」と考える人も少なくありません。ただ、人生100年時代に生きるうえで将来の備えを検討するのであれば、なるべく早くスタートを切り「長期投資」をしていくことが大切となります。

今回は、最初に長期投資の概要とメリット・デメリットを解説します。そのうえで、投資そのものにそこまでの関心がなかったり、投資へのモチベーションが上がらなかったりする人のために、株主優待制度についても紹介しましょう。

INDEX

長期投資とは

長期投資とは、その名のとおり金融商品を長く持ち続ける投資方法です。長期投資には、法律上の明確な定義などはありません。長期投資がどのようなものかを理解するうえでは、長期投資との比較で使われることが多い短期投資との違いを見ていくことがおすすめとなります。

長期投資と短期投資の違い

長期投資の“長期”は、だいたい数年~数十年ほどの期間を指す言葉です。これに対して短期投資は、数秒・数分~長くても数週間ほどで終わる取引になります。短期投資には、取引を行う時間別に以下のような種類があります。

- 【スキャルピング】数秒~数分ほどで売買を繰り返すもの

- 【デイトレード】1日のうちに取引を完結させるもの

- 【スイングトレード】数日~数週間で取引を行うもの

例えば、短期投資のスキャルピングの場合、1分1秒の値動きを争うために、モニターを常にチェックするデイトレーダーも存在します。これに対して長期投資は、短期投資のように短い時間や期間で起こる値動きに一喜一憂することはありません。

原則は投資先企業の将来の成長を見込んで、コツコツ投資を続けていくものとなります。

長期投資における複利の仕組み

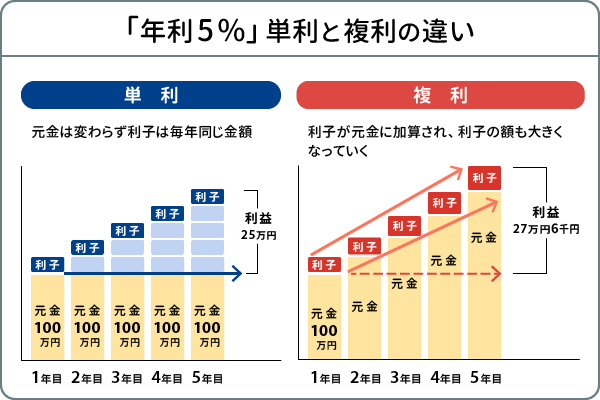

引用元:株式会社 三菱UFJ銀行 複利とは?複利の効果や計算式、有効な活用法をわかりやすく解説

長期投資を理解するうえで必ず知っておきたい方法に複利があります。

複利をわかりやすく説明すると、利子に利子がつくものです。複利の場合、長期投資のように運用期間が長くなればなるほど、発生金額が大きくなります。この好循環を複利効果と呼びます。

これに対して、当初の元本に対してだけ利子がつくものを単利と呼びます。単利の場合、同じ金利でも複利と比べて利益が大きくなりません。

資産運用のなかで複利効果を得るためには、投資信託の分配金を再投資できるコースを選び、その金融商品に長期投資を行う必要があります。

長期投資のメリット

長期投資には、先述の複利効果が得られやすいことのほかに、以下3つのメリットがあります。

- 多忙な人でも取引できる

- 取引コストをおさえやすい

- 積立投資との相性が良い

多忙な人でも取引できる

長期投資の場合、目指す先は数年~数十年後の利益獲得です。投資をするなかでは、値動きが著しく上がる日・下がる日も出てきますが、基本的には現状に一喜一憂することなくコツコツ投資を続けていきます。

なお、多くの証券会社では、投資信託などを自動で買い付けできるサービスを用意しています。このサービスを利用すれば、最初に決めた金額分を自動引き落としで買い付けることが可能です。

こうした仕組みをうまく活用すれば、値動きをチェックする余裕がない人でも負担なく安定的に長期投資を続けられるでしょう。

取引コストをおさえやすい

例えば、短期投資のスキャルピングの場合、数秒~数分で売買を繰り返すことから、それだけ多くの手数料がかかります。これに対して長期投資は、自分があらかじめ決めた買い付けのサイクルでしか手数料は発生しません。また、計画的な取引が中心となるため、利益獲得までにかかる手数料の概算なども把握しやすいでしょう。

積立投資との相性が良い

積立投資は、長期投資と同様に「初心者向け投資の基本」と呼ばれるものです。積立投資では、最初に決めた1つの投資先に対して、一定金額を一定期間ごとにコツコツ投資をしていきます。

積立投資の場合、金融商品の相場が安いときにはたくさん買うことが可能です。また、相場が高ければ少しだけ買うことになるため、相場に振り回されるリスクもおさえられます。

積立投資で高い効果を得たい場合は、長期投資の考え方で運用していくとよいでしょう。

長期投資のデメリットと注意点

初心者向けとされる長期投資にも、2つの注意点があります。

- 利益確定までに長い期間がかかる

- 「長期投資=ノーリスク」ではない

利益確定までに長い期間がかかる

長期投資で利益が確定するのは、数年~数十年後に金融商品を売却したときです。そのため、1分1秒で売買を繰り返すスキャルピングや、1日のうちに取引完了するデイトレードのように、短期間ですぐ利益が確定することはありません。

長期投資の場合、「時間を味方につける」とよくいわれますが、短期投資に慣れている人からすれば、この時間がじれったく感じることがあるかもしれません。

「長期投資=ノーリスク」ではない

投資には、リスクがつきものです。リスクを減らすことはできても、完全になくすことはできません。

例えば、近年の世界で起きたコロナ禍やウクライナ侵攻などが予測不可能だったのと同様に、数十年後の未来となれば、プロの投資家でも予測が難しくなります。また、コロナ禍の緊急事態宣言中のように企業の経済活動ができない状況になれば、投資先の事業縮小や倒産リスクが高まることもあるかもしれません。

こうしたなかで投資をするのであれば、「長期投資だから絶対に大丈夫」などと思い込まずに、元本割れのリスクに備えることも大切です。具体的な方法としては、分散投資がおすすめとなります。

株主優待で長期投資のモチベーションを高める

近年は、世界全体が予測不能な出来事が起こりやすいVUCAの時代に突入しています。また、日本国内でも物価や光熱費の高騰といった不安要素が多くなっており、気持ちの面で「これから長期投資を始めるぞ!」とはなりにくい状況かもしれません。

こうしたなかで投資のモチベーションを維持するためには、株主優待制度にフォーカスした銘柄選びをすることも一つです。

株主優待とは

株主優待とは、投資先企業が株主に対して行う優待品(プレゼント)の総称です。近年では、個人株主を増やす目的で新たな制度を創設したり、プレゼントの内容を充実させたりする企業も多くなりました。

最近では株主優待を行う企業数は、1,500社以上あるとされています。

株主優待で受け取れるプレゼント例

株主優待の主流は、宣伝を兼ねた自社製品の詰め合わせや、自社の店舗で使えるサービス券、割引券などです。

例えば、ダイドーグループホールディングスでは、6,000円分相当の株主優待品もしくは、優待価格での販売を行なっています。対象となるのは、飲料やゼリーなどです。また、株主が好きな優待品を自由に選べるカタログギフトも、いくつかの企業で導入しています。

長期投資をする際に、株主優待がある銘柄を選ぶと、条件に該当すれば定期的に優待品を受け取れます。

長期投資の場合、利益確定は数年~数十年後の売却時になりますから、それまでの楽しみとして株主優待制度を利用してもよいでしょう。

なお近年では、保有株数が多かったり、長期保有したりしている株主に対して、プレゼントを優遇する企業も増加傾向にあります。また、株主優待を目的に銘柄を選ぶ場合、早めに詳細をチェックすることも大切です。

長期投資とモチベーション維持の方法まとめ

人生100年時代の備えをするためには、投資信託や株式などの「長期投資」をすることも大切です。また、長期投資の複利効果を得るためには、20代や30代などの若いうちから早めに長期投資の準備を始めることも大切になります。

ただ、いまの時代は先行き不透明なVUCAです。こうしたなかで投資を始める動機が湧かなかったり、モチベーションの維持が難しかったりする場合は、企業の将来性に加えて株主優待制度にフォーカスした銘柄選びをしてみてもよいでしょう。

マネクラではお客様のお金に関する相談に無料で対応しております。マネクラFPがしっかりとヒアリングさせていただき、お客様にあったプランニングをさせていただきます。是非お気軽にお問い合わせください。

不動産投資の法人化で節税対策!メリット・デメリット、手続き方法を徹底解説

不動産投資の法人化で節税対策!メリット・デメリット、手続き方法を徹底解説 【2025年版】節税×不動産投資の成功戦略!プロが教える減税テクニック

【2025年版】節税×不動産投資の成功戦略!プロが教える減税テクニック 個人事業主におすすめの節税対策5選|各種制度を利用する効果・メリットも詳しく解説

個人事業主におすすめの節税対策5選|各種制度を利用する効果・メリットも詳しく解説 副業サラリーマンが個人事業主になる|期待できる節税効果や手続きのポイントを解説

副業サラリーマンが個人事業主になる|期待できる節税効果や手続きのポイントを解説 相続税をおさえる4つの対策|土地住宅などの不動産がある場合のおすすめ方法も紹介

相続税をおさえる4つの対策|土地住宅などの不動産がある場合のおすすめ方法も紹介